SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

mario draghi

Драги в графиках

- 26 сентября 2019, 09:01

- |

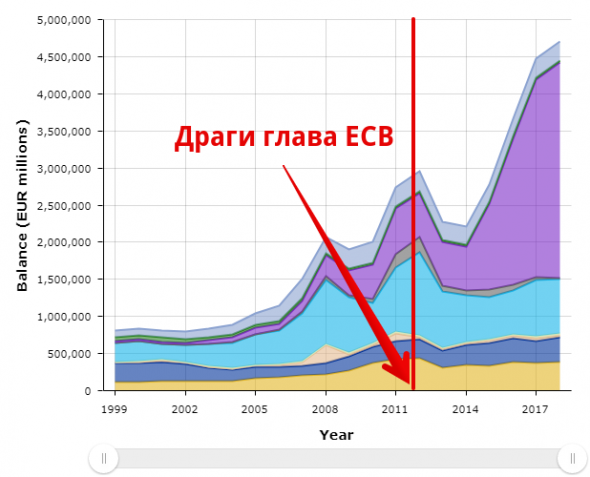

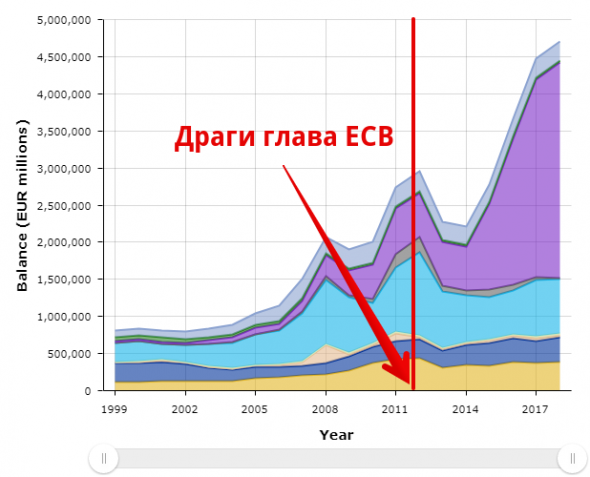

Марио Драги с ноября 2011 года возглавил ЕЦБ. До этого он шесть лет управлял ЦБ Италии. Скорее всего большинство из нас не застали у руля предшественника Драги, и, соответственно, ЕЦБ устойчиво ассоциируется с Драги. Однако скоро Марио покинет свой пост. Давайте проанализируем к чему привёл экономику еврозоны Драги, и в каком состоянии он оставляет ее Кристин Лагард. Начнем с основной валютной пары EURUSD

С вступления Драги на пост главы ЕЦБ, Евро потеряла 22% своей стоимости. Для Валюты это надо сказать не мало. При этом большую часть снижения показал 2014 год, когда ФРС приступило к сворачиванию программы QE3. Тогда доллар США дорожал по отношению ко всему. Но и Драги приложил руку к снижению Евро, раздув баланс ЕЦБ до абсолютного рекорда. С 2,9 трлн. евро в конце 2012 до 4,7 трлн. евро к концу 2018

( Читать дальше )

С вступления Драги на пост главы ЕЦБ, Евро потеряла 22% своей стоимости. Для Валюты это надо сказать не мало. При этом большую часть снижения показал 2014 год, когда ФРС приступило к сворачиванию программы QE3. Тогда доллар США дорожал по отношению ко всему. Но и Драги приложил руку к снижению Евро, раздув баланс ЕЦБ до абсолютного рекорда. С 2,9 трлн. евро в конце 2012 до 4,7 трлн. евро к концу 2018

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

ЕЦБ в решимости... спасти банки от нового финансового кризиса, а не от дефляции в Еврозоне

- 09 мая 2014, 09:54

- |

Все же пост пришлось писать уже после выступления Марио Драги из-за передислокации в теплые края, но меня несколько удивило четкая речь главы ЕЦБ. Что я выделил для себя, как основное в его политике ““forward guidance”:

- Мы готовы к действиям на следующем заседании в июне;

- Мы обсуждали весь спектр инструментов.

Сейчас все ломают головы над тем, что же предпримет ЕЦБ уже в ближайшее время. Судя по всему, что, во-первых, евро станет волатильным перед следующим решением по ставкам, а во-вторых, все будут ждать цифр по инфляции за июнь месяц.

Сейчас все ставят на то, что ЕЦБ снизит ключевую процентную ставку MRO с 0.25% до 0.1%, а DF будет снижена от нуля до -0.15%. На сколько вероятен данный сценарий – это одно дело, но насколько эффективно будет данное решение в плане борьбы с дефляцией – это совсем уже другая история.

Дело в том, что снижение ставок ни к чему толком не приведет, и это сейчас отмечают многие эксперты, которые занимаются и занимались вопросами дефляции. Второе, о чем хочется поговорить – масштабная программа выкупа активов. Вероятность данной программы очень низкая, но я склоняюсь лишь к одному мнению, что в совокупности с данной программой и снижением ключевых ставок – будет полная каша. Как я уже отмечал в предыдущем посте, ссылаясь на shortmarkets, то снижение DF в отрицательную зону приведет к ужесточению денежно-кредитной политики. А вот выкуп активов куда более понятен и эффективен будет для решения проблемы с дефляцией. Но во втором решении есть пробелы, которые ЕЦБ, судя по всему, заполнит уже в июне месяце – расширение ломбардного (collateral) списка активов в Additional Credit Claims (ACC). Влияние на инфляцию данной затеи можно проиллюстрировать графиком ниже:

( Читать дальше )

- Мы готовы к действиям на следующем заседании в июне;

- Мы обсуждали весь спектр инструментов.

Сейчас все ломают головы над тем, что же предпримет ЕЦБ уже в ближайшее время. Судя по всему, что, во-первых, евро станет волатильным перед следующим решением по ставкам, а во-вторых, все будут ждать цифр по инфляции за июнь месяц.

Сейчас все ставят на то, что ЕЦБ снизит ключевую процентную ставку MRO с 0.25% до 0.1%, а DF будет снижена от нуля до -0.15%. На сколько вероятен данный сценарий – это одно дело, но насколько эффективно будет данное решение в плане борьбы с дефляцией – это совсем уже другая история.

Дело в том, что снижение ставок ни к чему толком не приведет, и это сейчас отмечают многие эксперты, которые занимаются и занимались вопросами дефляции. Второе, о чем хочется поговорить – масштабная программа выкупа активов. Вероятность данной программы очень низкая, но я склоняюсь лишь к одному мнению, что в совокупности с данной программой и снижением ключевых ставок – будет полная каша. Как я уже отмечал в предыдущем посте, ссылаясь на shortmarkets, то снижение DF в отрицательную зону приведет к ужесточению денежно-кредитной политики. А вот выкуп активов куда более понятен и эффективен будет для решения проблемы с дефляцией. Но во втором решении есть пробелы, которые ЕЦБ, судя по всему, заполнит уже в июне месяце – расширение ломбардного (collateral) списка активов в Additional Credit Claims (ACC). Влияние на инфляцию данной затеи можно проиллюстрировать графиком ниже:

( Читать дальше )

Евро на текущих уровнях: головоломка, спекуляция или что-то большее? Предстоящее решении по процентным ставкам

- 29 апреля 2014, 10:57

- |

Давненько не писал по причине отсутствия русской клавиатуры, но все же решил пару мыслей выложить по предстоящему решению о ставках ЕЦБ. Сейчас много догадок из-за бездействия ЕЦБ в отношении инфляции. Как из последних комментариев Марио Драги:

— «количественное смягчение» остаётся возможным вариантом денежной политики;

— «количественное смягчение» относительно маловероятно;

— видит позитивные признаки в экономике Европы, но рост все еще хрупкий;

— не ожидает больших сюрпризов от стресс-тестов банков;

— ожидает продолжения проблемы низкой инфляции, но «количественное смягчение» далеко;

— не ожидает дефляционного сценария.

Также Констанцио еще вчера прокомментировал данные по инфляции в Еврозоне:

— Мы не ориентируемся на гармонизированную инфляцию апреля;

— Мы говорили уже несколько раз: мы будем действовать, если потребуется;

— ЕЦБ еще доступны некоторые инструменты;

( Читать дальше )

— «количественное смягчение» остаётся возможным вариантом денежной политики;

— «количественное смягчение» относительно маловероятно;

— видит позитивные признаки в экономике Европы, но рост все еще хрупкий;

— не ожидает больших сюрпризов от стресс-тестов банков;

— ожидает продолжения проблемы низкой инфляции, но «количественное смягчение» далеко;

— не ожидает дефляционного сценария.

Также Констанцио еще вчера прокомментировал данные по инфляции в Еврозоне:

— Мы не ориентируемся на гармонизированную инфляцию апреля;

— Мы говорили уже несколько раз: мы будем действовать, если потребуется;

— ЕЦБ еще доступны некоторые инструменты;

( Читать дальше )

Немного в цифрах и графиках того о чем "трещат" по евро

- 27 октября 2013, 13:36

- |

За последнюю пару недель столько взглядов было высказано в адрес и перспектив евро, что можно трёхтомники все сложить, но больше слов чем фактов. Отсюда и решил пока все отложить и небольшой обзор по евро сделать. Надеюсь, что Дима Шагардин дополнит графиками по TARGET, Current account и Trade Deficit. Так как эта информация является определяющей в перспективе “завышенный” курс евро.

Начнем с операций рефинансирования ЕЦБ MRO и LTRO. Картина на сегодняшний день выглядит следующим образом:

1.1 На графике ниже “Среднестатистические операции MRO по месяцам в год по притоку и оттоку средств из системы, млн. евро” – это средняя активность в операции MRO в месяц. В среднем в месяц банки занимали в 2013 году 466.117 млрд. евро, и отдавали 466.023 млрд. евро. Активность в данном виде рефинансирования увеличилась по отношению к предыдущему году на 9.9% по займам, и оттоку на 8.7%.

( Читать дальше )

Начнем с операций рефинансирования ЕЦБ MRO и LTRO. Картина на сегодняшний день выглядит следующим образом:

1.1 На графике ниже “Среднестатистические операции MRO по месяцам в год по притоку и оттоку средств из системы, млн. евро” – это средняя активность в операции MRO в месяц. В среднем в месяц банки занимали в 2013 году 466.117 млрд. евро, и отдавали 466.023 млрд. евро. Активность в данном виде рефинансирования увеличилась по отношению к предыдущему году на 9.9% по займам, и оттоку на 8.7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал